Mức lương tăng ca, làm thêm giờ theo Bộ luật Lao động mới

Tăng ca hay còn gọi là làm thêm giờ là việc người lao động làm việc ngoài thời gian đã được quy định trong hợp đồng lao động.

Theo quy định của Bộ luật Lao động 2019 thì việc tính tiền lương làm thêm giờ được áp dụng cho tất cả người lao động chứ không chỉ riêng đối với công nhân.

Điều 98 Bộ luật Lao động 2019 quy định về tiền lương làm thêm giờ, làm việc vào ban đêm như sau:

1. Người lao động làm thêm giờ được trả lương tính theo đơn giá tiền lương hoặc tiền lương thực trả theo công việc đang làm như sau:

a) Vào ngày thường, ít nhất bằng 150%;

b) Vào ngày nghỉ hằng tuần, ít nhất bằng 200%;

c) Vào ngày nghỉ lễ, Tết, ngày nghỉ có hưởng lương, ít nhất bằng 300% chưa kể tiền lương ngày lễ, Tết, ngày nghỉ có hưởng lương đối với người lao động hưởng lương ngày.

2. Người lao động làm việc vào ban đêm thì được trả thêm ít nhất bằng 30% tiền lương tính theo đơn giá tiền lương hoặc tiền lương thực trả theo công việc của ngày làm việc bình thường.

3. Người lao động làm thêm giờ vào ban đêm thì ngoài việc trả lương theo quy định tại Khoản 1 và Khoản 2 Điều này, người lao động còn được trả thêm 20% tiền lương tính theo đơn giá tiền lương hoặc tiền lương theo công việc làm vào ban ngày của ngày làm việc bình thường hoặc của ngày nghỉ hằng tuần hoặc của ngày nghỉ lễ, Tết.

4. Chính phủ quy định chi tiết Điều này.

Từ quy định trên, mức lương làm thêm giờ sẽ được tính như sau:

- Đối với ngày thường từ thứ Hai đến thứ Sáu, tiền lương sẽ được tính ít nhất bằng 150% đơn giá tiền lương theo công việc đang làm.

- Đối với ngày nghỉ hàng tuần, tiền lương sẽ được tính ít nhất bằng 200% đơn giá tiền lương theo công việc đang làm.

- Vào ngày nghỉ lễ, Tết, ngày nghỉ có hưởng lương, ít nhất bằng 300% chưa kể tiền lương ngày lễ, Tết, ngày nghỉ có hưởng lương đối với người lao động hưởng lương ngày.

16 khoản thu nhập được miễn thuế thu nhập cá nhân có thể nhiều người chưa biết

16 khoản thu nhập được miễn thuế thu nhập cá nhân có thể nhiều người chưa biếtGĐXH - Thuế thu nhập cá nhân là loại thuế trực thu đánh vào các khoản thu nhập của cá nhân. Tuy nhiên có những khoản thu nhập cá nhân được miễn thuế. Vậy đó là những khoản thu nhập nào?

Theo quy định của Bộ luật Lao động 2019 thì việc tính tiền lương làm thêm giờ được áp dụng cho tất cả người lao động chứ không chỉ riêng đối với công nhân. Ảnh minh họa: TL

Tiền tăng ca, làm ca đêm có tính thuế thu nhập cá nhân không?

Có thể hiểu tăng ca là trường hợp người lao động làm thêm giờ, còn làm ca đêm là trường hợp người lao động có thời gian làm việc vào ban đêm.

Trong đó, thời gian làm thêm giờ là khoảng thời gian làm việc ngoài thời giờ làm việc bình thường theo quy định của pháp luật, thỏa ước lao động tập thể hoặc nội quy lao động.

Còn thời giờ làm việc vào ban đêm được tính từ 22 giờ đến 6 giờ sáng ngày hôm sau theo quy định tại Điều 106 Bộ luật Lao động 2019.

Căn cứ quy định tại Điểm i.1, Khoản 1, Điều 3 Thông tư 111/2013/TT-BTC thì khoản thu nhập từ phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định của Bộ luật Lao động 2019.

Theo đó, phần tiền lương, tiền công trả cao hơn do phải làm việc ban đêm, làm thêm giờ được miễn thuế căn cứ vào tiền lương, tiền công thực trả do phải làm đêm, thêm giờ trừ đi mức tiền lương, tiền công tính theo ngày làm việc bình thường.

Chẳng hạn: Ông A có mức lương trả theo ngày làm việc bình thường theo quy định của Bộ luật Lao động là 40.000 đồng/giờ.

- Trường hợp cá nhân làm thêm giờ vào ngày thường, cá nhân được trả 60.000 đồng/giờ thì thu nhập được miễn thuế là: 60.000 đồng/giờ - 40.000 đồng/giờ = 20.000 đồng/giờ.

- Trường hợp cá nhân làm thêm giờ vào ngày nghỉ hoặc ngày lễ, cá nhân được trả 80.000 đồng/giờ thì thu nhập được miễn thuế là: 80.000 đồng/giờ - 40.000 đồng/giờ = 40.000 đồng/giờ.

Căn cứ quy định nêu trên thì khoản tiền lương tăng ca, làm ca đêm của người lao động được trả cao hơn so với tiền lương làm việc ban ngày, làm việc trong giờ quy định sẽ được miễn thuế thu nhập cá nhân. Đồng nghĩa, phần thu nhập này sẽ không tính thuế thu nhập cá nhân.

Lưu ý: Tổ chức, cá nhân trả thu nhập cho người lao động phải lập bảng kê ghi rõ thời gian làm đêm, làm thêm giờ, khoản tiền lương trả thêm do làm đêm, làm thêm giờ đã trả cho người lao động. Bảng kê này phải được lưu tại đơn vị trả thu nhập và xuất trình khi có yêu cầu của cơ quan thuế.

Quy định mới về giảm trừ gia cảnh năm 2024 cho người nộp thuế thu nhập cá nhân

Quy định mới về giảm trừ gia cảnh năm 2024 cho người nộp thuế thu nhập cá nhânGĐXH - Giảm trừ gia cảnh là quy định người nộp thuế được hưởng khi kê khai thuế thu nhập cá nhân. Việc xác định mức giảm trừ gia cảnh đối với người phụ thuộc thực hiện theo nguyên tắc mỗi người phụ thuộc chỉ được tính giảm trừ một lần vào một đối tượng nộp thuế.

Theo quy định tiền làm thêm giờ của người lao động sẽ không tính thuế thu nhập cá nhân. Ảnh minh họa: TL

Cách tính số thuế thu nhập cá nhân phải nộp khi có tiền làm thêm giờ

Công thức tính thuế thu nhập cá nhân

Dù người lao động có thu nhập do làm thêm giờ, làm đêm thì thuế thu nhập cá nhân vẫn được tính theo quy định chung, cụ thể:

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất (1).

Để tính được số thuế phải nộp cần biết thu nhập tính thuế và thuế suất:

* Thu nhập tính thuế

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ (2)

Trong đó:

Thu nhập chịu thuế - Tổng thu nhập nhận được từ tiền lương, tiền công - Các khoản được miễn thuế (3)

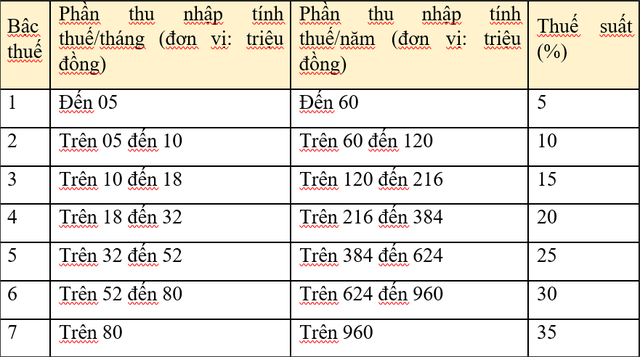

* Thuế suất

Thuế suất theo lũy tiến từng phần gồm 07 bậc thuế, bậc thuế càng cao thì thuế suất càng lớn, cụ thể:

(Nguồn: thuvienphapluat.vn)

Các bước tính thuế thu nhập cá nhân

Bước 1: Tính thu nhập chịu thuế theo công thức (3).

Để tính được thu nhập chịu thuế chỉ cần lấy tổng thu nhập nhận được trừ (-) đi tiền thu nhập được trả cao hơn do phải làm việc ban đêm, làm thêm giờ.

Bước 2: Tính các khoản được giảm trừ.

Bước 3: Tính thu nhập tính thuế theo công thức (2).

Bước 4: Tính số thuế phải nộp theo công thức (1).