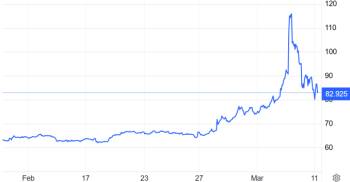

Hôm thứ sáu (1/3), cổ phiếu của New York Community Bancorp (NYCB) lao dốc 25,89% sau khi CEO lâu năm Thomas Cangemi bất ngờ từ chức và hoãn công bố báo cáo tài chính hàng năm với lý do "hoàn thiện công việc liên quan đến việc đánh giá và lập kế hoạch khắc phục những điểm yếu trọng yếu".

Trước đó, ông Thomas đã dành phần lớn thời gian trong năm nay để trấn an các nhà đầu tư về khả năng tồn tại của nhà băng này. Tính từ đầu năm, cổ phiếu NYCB đã giảm 65%.

Đặt hội sở tại Hicksville (New York), NYCB có giá trị 114 tỷ USD, là một trong 30 ngân hàng lớn nhất ở Mỹ. Quý IV/2024, họ ghi nhận khoản lỗ tăng gấp 10 lần, lên 2,7 tỷ USD. Nguyên nhân bởi nhà băng này bị ảnh hưởng nặng nề do giá trị thị trường bất động sản gặp khó.

Ngoài phân khúc bất động sản văn phòng suy yếu vì ế sau dịch, NYCB còn tiếp xúc nhiều với thị trường căn hộ bị khống chế giá thuê, chiếm 22% tổng số khoản vay. Theo David Chiaverini, Giám đốc điều hành nghiên cứu cổ phiếu Wedbush, đây là rủi ro chính khi NYCB là tổ chức cho vay lớn với chủ sở hữu những bất động sản này ở TP New York.

Logo của NYCB hiển thị phía tại sàn New York ngày 31/1. Ảnh: AP

Nhà băng này còn gặp khó bởi đã tăng trưởng quy mô gần như chỉ sau một đêm, khi nhận tiếp quản Signature Bank bị phá sản vào tháng 3/2023. Khi ấy, Flagstar Bank - đơn vị con của NYCB nhận về phần lớn toàn bộ tiền gửi khoảng 4 tỷ USD, khoảng 60 tỷ USD các khoản vay và tất cả 40 chi nhánh của ngân hàng này.

Điều đó đưa NYCB lên một tầm cao mới, đòi hỏi quá trình chuyển đổi đầy chông gai và giám sát pháp lý cao hơn. Hồ sơ nộp lên Ủy ban Chứng khoán Mỹ vào cuối ngày 29/3, nhà băng này trình bày khoản suy giảm lợi thế thương mại 2,4 tỷ USD, có nghĩa là họ đang đánh giá lại giá trị tài sản của mình.

"Ban quản lý đã xác định những điểm yếu quan trọng liên quan đến việc xem xét nội bộ các khoản vay, do hoạt động giám sát, đánh giá rủi ro không hiệu quả", báo cáo trình bày.

Các nhà phân tích trong ngành không lo ngại về nguy cơ lan truyền trong lĩnh vực ngân hàng khi NYCB rơi vào khó khăn. Họ cho rằng, đây là trường hợp đặc thù, do nhà băng này tiếp xúc lớn với bất động sản thương mại và nhảy vọt về quy mô sau khi tiếp nhận Signature Bank.

Steven Alexopoulos, nhà phân tích của JPMorgan cho biết: "Chúng tôi tiếp tục xem tình hình tại NYCB là rất cá biệt chứ không phải là đại diện cho áp lực/sự bất ổn rộng rãi hơn với các ngân hàng khu vực".

Tương tự, Keith Horowitz, Giám đốc điều hành Citi cho rằng sự chậm trễ trong báo cáo thường niên của NYCB có thể nhằm giúp các kiểm toán viên có đủ thời gian kiểm tra thấu đáo từng khoản vay riêng lẻ.

"Việc tiết lộ điểm yếu lớn trong quy trình xem xét khoản vay là rất quan trọng và sẽ cần phải thực hiện những thay đổi đáng kể liên quan việc giám sát rủi ro tín dụng trong tương lai. Chúng tôi cho rằng điều này có thể khiến họ chủ động hơn trong việc nhận ra các vấn đề trong tương lai", ông nhận định.

Ghế nóng của cựu CEO Thomas Cangemi được Chủ tịch điều hành hội đồng quản trị Alessandro DiNello kiêm nhiệm. Ông DiNello từng là giám đốc điều hành của Flagstar Bank, một ngân hàng được NYCB mua lại vào cuối năm 2022.

Phiên An (theo AP, Yahoo Finance)