Cuộc khảo sát tại các thị trường quan trọng tại châu Á của Manulife Investment Management, cho thấy tiền mặt và tiền gửi chiếm tỷ trọng khoảng 40% trong danh mục tài sản của nhà đầu tư cá nhân.

Khi thị trường đầy biến động và lãi suất đang tăng, việc gửi tiết kiệm ngắn hạn để đảm bảo cho sự an toàn của đồng tiền có thể xem là ý tưởng hấp dẫn. Nhờ vào đó, bạn có thể vừa giảm thiểu rủi ro mất vốn, đồng thời có thể đạt được lãi suất danh nghĩa ổn định.

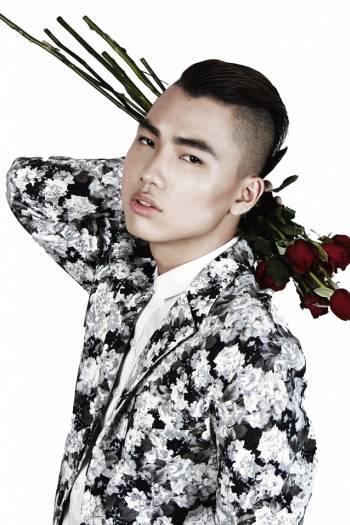

Nhân viên đang kiểm đếm tiền tại một ngân hàng ở Hà Nội. Ảnh: Giang Huy

Tuy nhiên, hiện nay toàn cầu đang có nguy cơ duy trì tình trạng lạm phát cao dai dẳng trong khi đó, tăng trưởng kinh tế lại suy yếu. Tình trạng lạm phát đình trệ này có thể gây tổn hại cho các nền kinh tế, dẫn đến tăng trưởng chậm, sản lượng thấp và giảm việc làm. Điều tồi tệ hơn là khi lạm phát tiếp diễn, giá cả hàng hóa và dịch vụ thiết yếu như thực phẩm và năng lượng sẽ tăng lên.

Có nghĩa là khó khăn sẽ chồng chất khi mà thu nhập bị ảnh hưởng bởi kinh tế suy thoái kèm theo việc phải đau đầu đối mặt với chi phí đời sống tăng cao khiến bạn có ít tiền hơn để chi tiêu cho các mặt hàng khác. Do vậy việc tìm kiếm thu nhập tăng thêm là cần thiết.

Vậy lãi suất tiền gửi cao hơn có bù đắp được áp lực trên? Hiện tại, các ngân hàng đưa ra lãi suất tiền gửi cao hơn do hai yếu tố: một là các đợt tăng mạnh lãi suất của các ngân hàng trung ương trong hai năm qua và lạm phát gia tăng trên khắp châu Á. Vì vậy, khi gửi tiền tiết kiệm, trên danh nghĩa người dân có thể có được thu nhập lãi cao hơn. Tuy nhiên, nhắc đến thu nhập thực tế, chúng ta nên tính đến tác động của lạm phát vào dòng tiền của mình, hay còn gọi là lãi suất thực.

Đối với người gửi tiết kiệm, lãi suất thực là lãi suất tiền gửi ngân hàng sau khi trừ đi tỷ lệ lạm phát. Lãi suất thực này chính là phần thu nhập thực tế tăng thêm từ khoản tiền gửi. Với việc giá cả tăng do lạm phát, người gửi tiết kiệm chỉ có thể mua thêm hàng hóa từ phần thu nhập tăng thêm thực tế và sức mua của họ cũng chỉ tăng thêm nhờ phần thu nhập thực này.

Tại một số quốc gia và khu vực trên khắp châu Á, lãi suất thực tế hiện tại ở mức cực kỳ thấp, thậm chí âm trong một số trường hợp. Khi lãi suất thực âm, hoặc nói theo cách khác là đồng tiền của bạn tăng trưởng âm, sức mua sẽ giảm xuống theo thời gian. Thêm vào đó, việc giữ quá nhiều tiền mặt trong thời gian dài có thể ảnh hưởng tiêu cực đến mục tiêu tiết kiệm của bạn.

Quốc gia/Vùng lãnh thổ

Lãi suất tiết kiệm 3 tháng (%/năm)

Lạm phát theo năm (% so với năm trước)

Lãi suất thực (% theo năm)

Việt Nam

1,9

3,97

-2,07

Ấn Độ

5,5

4,85

0,65

Singapore

3,4

2,7

0,7

Philippines

3,375

3,7

-0,325

Hong Kong

3,3

2

1,3

Malaysia

2,55

1,8

0,75

Indonesia

2,5

3,05

-0,55

Trung Quốc đại lục

1,15

0,1

1,05

Đài Loan

1,245

2,14

-0,895

Nhật Bản

0,02

2,7

-2,68

- Dữ liệu lãi suất được lấy từ Bloomberg và các ngân hàng tại các nước trong khu vực tính đến cuối tháng 5/2024. Dữ liệu lạm phát tính đến tháng 3/2024. - Lãi suất thực được tính bằng cách lấy lãi suất tiền gửi có kỳ hạn 3 tháng trừ đi lạm phát (chỉ số CPI), không bao gồm phí và thuế.

Theo thời gian, lạm phát chính là tác nhân làm xói mòn sức mua của đồng tiền mà bạn nắm giữ. Cho nên việc thực hiện các bước cần thiết nhằm bảo vệ tài sản và gia tăng khả năng sinh lời cho danh mục đầu tư của mình rất cần thiết. Bạn có thể xem xét tái cấu trúc danh mục tài sản và chuyển một phần tiền nhàn rỗi trong tài khoản tiết kiệm ngân hàng sang các khoản đầu tư khác có thu nhập cao hơn và khả năng sinh lời tốt hơn nhưng không quá rủi ro.

Thực tế cũng cho thấy, dù điều kiện thị trường thế nào đi nữa, nếu bạn đầu tư cùng với quản trị rủi ro tốt có thể mang lại lợi nhuận cao hơn so với gửi tiết kiệm, nhất là trong bối cảnh lạm phát gia tăng và duy trì ở mức cao. Giữ tài sản ở kênh nào là tốt nhất, không quan trọng bằng việc bạn phân bổ tài sản đa dạng vào các kênh đầu tư và có một tầm nhìn dài hạn.

Theo đó, về lâu dài cổ phiếu và trái phiếu có tiềm năng mang lại lợi nhuận tốt hơn tiền mặt và có khả năng tăng cao hơn mức lạm phát. Tỷ suất lợi nhuận của các loại tài sản thay đổi theo từng năm và không ổn định như tiền gửi. Nhưng trong dài hạn, tỷ suất lợi nhuận gộp từ đầu tư cổ phiếu và trái phiếu đã tăng cao hơn mức lạm phát và mức lãi suất danh nghĩa ngân hàng hiện nay. Ví dụ thực tế, trong 15 năm qua (2009 - 2023), tốc độ tăng trưởng kép (CARG) danh nghĩa của cổ phiếu và trái phiếu châu Á lần lượt là 8,1% và 4,51%.

Một giải pháp nữa nhằm hạn chế ảnh hưởng tiêu cực của các biến động thị trường, là nhà đầu tư có thể đa dạng hóa mức độ rủi ro của mình bằng phương pháp trung bình chi phí đầu tư (DCA), tức là phương pháp đầu tư đều đặn và định kỳ theo thời gian bất chấp mọi giai đoạn dù lên hay xuống của thị trường. Điều này giúp nhà đầu tư có thể bình quân hóa được giá mua và đạt được hiệu quả đầu tư tốt hơn trong dài hạn.

Đội ngũ chuyên gia Manulife Investment Management chi nhánh Việt Nam và Hong Kong (Trung Quốc)