Lê My (25 tuổi) đang làm kỹ sư cho một doanh nghiệp nước ngoài trong ngành hóa chất tại TP HCM hơn hai năm qua. Nhận thưởng Tết một tháng lương, gần 20 triệu đồng, bạn trẻ này dự định trích 3 triệu biếu gia đình, 2-3 triệu cho vào quỹ đi du lịch. Số tiền còn lại, My dự định để lại tích sản hoặc đầu tư.

Năm trước, My chọn gửi tiết kiệm vì thời điểm đó, lãi suất ngân hàng dâng lên trên 8% một năm. Năm nay, chị vẫn còn đắn đo vì lãi suất đang giảm mạnh. "Với những người chỉ quen gửi tiết kiệm như tôi, hiện tại nên đem tiền thưởng bỏ vào đâu để tránh mất giá là một câu hỏi lớn", chị chia sẻ.

Giống Lê My, nhiều người vẫn chưa biết làm gì với tiền thưởng Tết. Tuy giá trị có thể chênh lệch, điểm chung của khoản tiền này là thu nhập dư ra của mỗi người lao động, có thể được xem như tiền nhàn rỗi dịp cuối năm. Do đó, ngoài việc chi tiêu cho bản thân và gia đình, tiền thưởng Tết là số vốn lý tưởng để tích lũy và đầu tư.

Theo bà Lê Thị Diệu My - Trưởng phòng Chăm sóc khách hàng của Công ty quản lý quỹ Vietcombank (VCBF), để biết nên quản lý tiền thưởng Tết ra sao, việc cần làm đầu tiên là đánh giá khẩu vị rủi ro dựa trên độ tuổi. Hãy tự trả lời cho câu hỏi: Bạn đang ở độ tuổi nào và giai đoạn nào của việc lập kế hoạch tài chính?

Bảng dưới đây liệt kê các giai đoạn của mỗi người và khẩu vị rủi ro phù hợp ở từng giai đoạn. Đây là nội dung tư vấn của Edward Jones - một trong những công ty dịch vụ tài chính hàng đầu tại Mỹ.

(Các giai đoạn trong đời: - Thiếu niên: vừa tốt nghiệp đại học, bắt đầu công việc đầu tiên, chưa lập gia đình - Ổn định: công việc ổn định và xây dựng gia đình - Phát triển: thu nhập cao và ổn định, xây dựng kế hoạch tài chính cho con cái - Trung niên: kế hoạch tài chính cho tuổi nghỉ hưu - Hưu trí: về hưu)

Bà My gợi ý có thể sử dụng công thức dưới đây để đánh giá khẩu vị rủi ro của mình:

| Tỷ lệ chấp nhận rủi ro: (100 - số tuổi hiện tại) x 100% |

Ví dụ, tuổi của bạn là 30, tỷ lệ chấp nhận rủi ro sẽ là (100-30) x100% = 70%. Như vậy, bạn có thể phân bổ 70% thu nhập của mình vào các loại tài sản có tính rủi ro cao với lợi nhuận kỳ vọng cao.

Bước thứ hai là cần xác định nhu cầu hiện tại và nhu cầu tương lai, từ đó lập kế hoạch để cân đối thu nhập, chi tiêu và tiết kiệm. Mỗi người có thể đặt mục tiêu cho năm mới, từ đó trả lời câu hỏi: Mình cần gì? Khi nào cần? Cần bao nhiêu tiền để đạt được mục tiêu đó?

Chuyên gia VCBF gợi ý có thể tham khảo quy tắc 50:20:30 để lập ngân sách thu chi. Trong đó, 50% dành cho các khoản chi tiêu sinh hoạt thiết yếu, 20% để tiết kiệm và đầu tư, 30% còn lại dành cho các hoạt động như giải trí, du lịch, tham gia các khóa học.

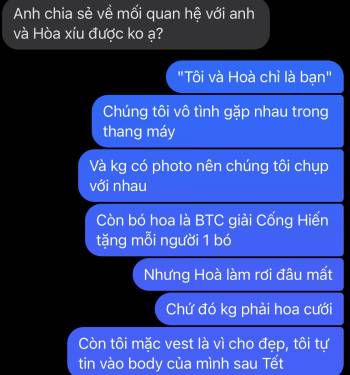

Giao dịch tại một ngân hàng ở TP HCM. Ảnh: Thanh Tùng

Tiếp theo tìm hiểu các kênh đầu tư sau khi xác định khẩu vị rủi ro và mục tiêu đầu tư.

Thứ nhất là gửi tiết kiệm. Đây là lựa chọn khá quen thuộc và an toàn với lãi suất ổn định, phù hợp với nhà đầu tư không chấp nhận biến động cao. Tuy nhiên cần lưu ý, lãi suất ngân hàng hiện xuống mức thấp kỷ lục, kỳ hạn 12 tháng chỉ quanh 4,5-5,5% một năm.

Thứ hai, vàng vốn được coi là một trong những kênh đầu tư truyền thống và an toàn, được sử dụng như một cách để bảo vệ giá trị tài sản trong thời kỳ không chắc chắn hoặc khủng hoảng kinh tế. Hình thức này có tính thanh khoản cao tuy nhiên không có lãi suất cố định. Trong hơn hai năm qua, giá vàng biến động nhanh hơn trước, nhiều lần lập kỷ lục mới rồi xuống giá trong thời gian ngắn. Giá vàng trong nước cũng chênh lệch lớn so với thế giới, thường xuyên ghi nhận diễn biến ngược chiều. Cuối năm ngoái, vàng SJC vượt 80 triệu đồng một lượng nhưng nhanh chóng lùi về vùng 75 triệu đồng.

Thứ ba là kênh chứng khoán. Đầu tư vào cổ phiếu có tiềm năng tăng trưởng dài hạn có thể là một ý tưởng hay nhưng cần có nhiều thời gian và kiến thức. Hình thức này dành cho nhà đầu tư sẵn lòng chấp nhận rủi ro cao. Theo phân tích của nhiều công ty chứng khoán, thị trường Việt Nam đang có định giá rẻ hơn quá khứ. Với nhiều triển vọng về phục hồi kinh tế chung và lợi nhuận doanh nghiệp, hiện tại có thể xem là thời điểm tốt để đầu tư cổ phiếu.

Ngoài trực tiếp rót vốn, quỹ mở đang là hình thức đầu tư gián tiếp phổ biến. Đây là lựa chọn linh hoạt, giúp đa dạng hóa danh mục đầu tư. Hình thức này phù hợp với mọi đối tượng từ người có mức độ chấp nhận rủi ro thấp đến cao với số vốn đầu tư nhỏ và tính thanh khoản cao. Tuy nhiên nhà đầu tư cần lưu ý lọc ra các quỹ có hiệu suất tốt, chiến lược đầu tư phù hợp và mức phí vừa phải.

Cuối cùng là bất động sản. Kênh địa ốc có thể giúp đa dạng hóa tốt, đặc biệt cho những ai có kế hoạch đầu tư lâu dài. Tuy nhiên hạn chế là cần có số vốn lớn và tính thanh khoản thấp. Hiện tại, nhiều đơn vị quan sát thị trường đều cho rằng cần thêm thời gian để thị trường địa ốc rã băng, giá nhà đất có giảm so với trước nhưng vẫn khó sàng lọc được sản phẩm đảm bảo về pháp lý và chất lượng tốt. Nhìn chung, thị trường bất động sản vẫn sẽ chủ yếu tập trung ở phân khúc có nhu cầu ở thực.

Theo quan điểm của chuyên gia VCBF, cân đối vĩ mô Việt Nam đang có nhiều tín hiệu tích cực từ rủi ro lạm phát và tỷ giá giảm, nền kinh tế có nhiều động lực để tăng trưởng. Do đó, với số tiền thưởng Tết trung bình khoảng hàng chục triệu đồng, nhà đầu tư có thể phân bổ vào kênh chứng khoán hoặc gián tiếp qua quỹ mở.

Đồng tiền sẽ mất giá trước lạm phát, nhưng tài sản đầu tư thì không, nếu lựa chọn đúng kênh, chúng sẽ sinh lời khiến quy mô tài sản không ngừng tăng lên. "Bên cạnh các khoản tiền thưởng Tết, bất cứ lúc nào có tiền nhàn rỗi, bạn đều có thể đầu tư càng sớm càng tốt", chuyên gia VCBF nói thêm.

Tất Đạt